Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Jeżeli 2024 rok przyniesie początek obniżek stóp procentowych w USA, będzie to – jeśli wierzyć historii – wbrew intuicji raczej niepokojący sygnał dla rynku akcji, a jednocześnie raczej szansa dla obligacji oraz złota.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Co prawda przed nami ciągle jeszcze ostatnie w tym roku (zaplanowane na 13 grudnia) posiedzenie amerykańskiego banku centralnego, po którym jeszcze nie tak dawno temu spodziewano się kolejnej podwyżki stóp procentowych, ale obecnie rynki finansowe nie tylko skreśliły już na dobre ryzyko takiego ruchu Fedu, ale poszły w swych oczekiwaniach zdecydowanie dalej. W coraz większym stopniu na rynkowym radarze pojawia się perspektywa rozpoczęcia … obniżek stóp w 2024 roku. Z bieżących notowań kontraktów na stopy wynika przekonanie o pierwszym cięciu najpóźniej w maju, a pewne prawdopodobieństwo jest przypisywane już marcowej obniżce.

Podobnie jak przed rokiem analizowaliśmy znaczenie oczekiwanego końca podwyżek stóp dla poszczególnych klas aktywów, tak tym razem warto, również z dużym wyprzedzeniem, pochylić się nad znaczeniem możliwej pierwszej obniżki.

Pozytywny sygnał czy zwiastun wzrostu bezrobocia?

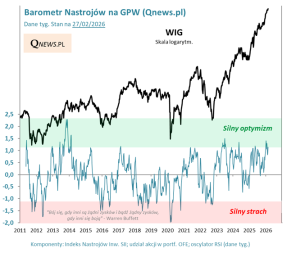

Zacznijmy od tego, w jakim punkcie cyklu gospodarczego (na rynku pracy) pojawiało się pierwsze cięcie stóp. Przynajmniej jeśli popatrzeć na okres od początku lat 90., który bierzemy pod lupę w dzisiejszej analizie, to pierwsza obniżka następowała zawsze po długotrwałym, nawet wieloletnim spadku stopy bezrobocia w USA. A co z bezrobociem działo się już po tej obniżce? Wymarzony scenariusz miał miejsce w drugiej połowie lat 90., gdy Fed dwukrotnie delikatnie przesunął koszt pieniądza w dół, po czym bezrobocie dalej malało. Warto zwrócić uwagę, przenosząc się na chwilę na drugi wykres, że ta wymarzona gospodarczo sytuacja była też bardzo korzystna dla hossy na Wall Street.

Jednak, jeśli pominąć te optymalne wydarzenia z drugiej połowy lat 90., we wszystkich pozostałych przypadkach pierwsza w cyklu obniżka stóp była zwiastunem … wzrostu bezrobocia. Czasem sytuacja na rynku pracy zaczynała się szybko pogarszać praktycznie od razu (1990, 2001), a czasem raczej stopniowo (2007, 2019). Oczywiście nie chodzi tu o to, że to obniżka stóp wywoływała wzrost bezrobocia, co byłoby absurdalnym przypuszczeniem, lecz raczej o to, że ścięcie kosztu pieniądza było w tych przypadkach pierwszą reakcją na ciemne chmury gromadzące się nad gospodarką.

Rys. 1. Pierwsza obniżka była zwiastunem wzrostu bezrobocia, jeśli poprzedzona była inwersją krzywej rentowności obligacji

Źródło: Qnews.pl, Federal Reserve, U.S. Dep. of Labor. Inwersję krzywej definiujemy tu jako sytuację, w której rentowność 10-letnich obligacji jest niższa od rentowności 3-miesięcznych papierów skarbowych.

Jednocześnie im bardziej rosło bezrobocie po pierwszej obniżce stóp, tym głębszy był cały cykl cięć zasygnalizowany przez tę początkową obniżkę. Kiedy wzrostu bezrobocia nie było, jak we wspomnianej drugiej połowie lat 90., cięcia stóp okazywały się płytkie i krótkotrwałe.

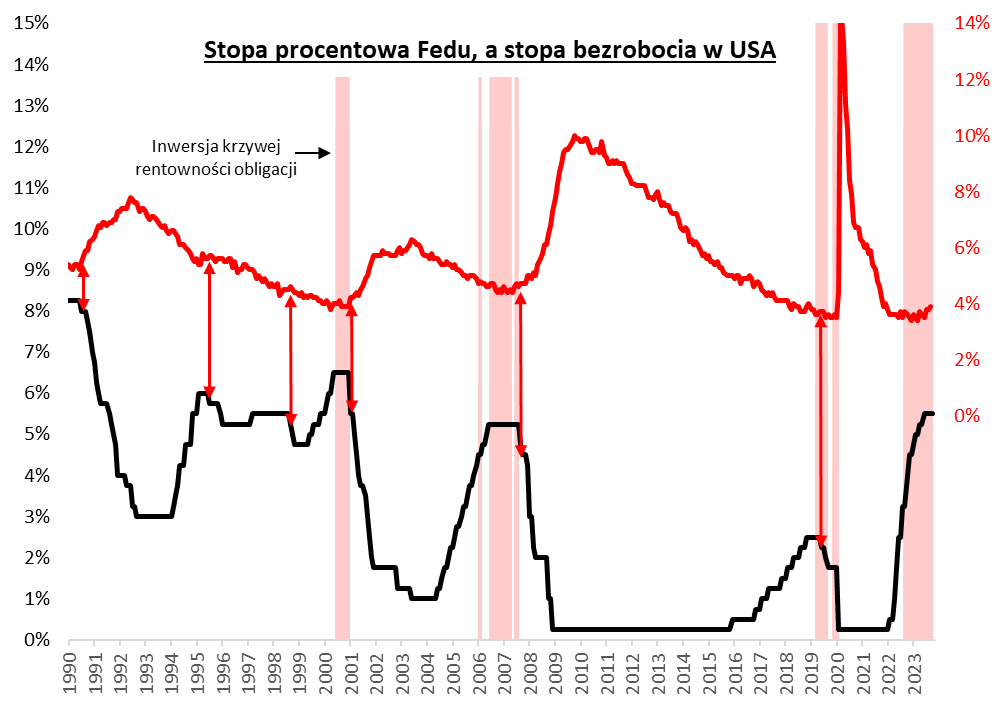

Przejdźmy płynnie ponownie do rozważań dotyczących rynku akcji.

Rys. 2. Pierwsza obniżka była zwiastunem kłopotów rynku akcji, jeśli poprzedzona była inwersją krzywej rentowności obligacji

Źródło: Qnews.pl, Federal Reserve, S&P Global.

Te obniżki, które okazały się zwiastunem wzrostu bezrobocia, były też zwiastunem kłopotów dla Wall Street. Przysłowiowym „pocałunkiem śmierci” była pierwsza obniżka stóp z września 2007, która miała miejsce w okolicy definitywnego szczytu przed nadejściem głębokiej bessy 2008 roku. Pierwsze cięcie na początku 2001 roku pojawiło się już po pierwszym etapie bessy, ale ciągle przed najbardziej bolesną jej fazą. Z kolei, choć po pierwszym cięciu w lipcu 2019 początkowo wydawało się, że gospodarka przeżyje „miękkie lądowanie”, to jednak przysłowiowy wyrok zapadł na początku 2020, wraz z wybuchem pandemii. Relatywnie najlepiej rynek akcji zniósł nadciągający wzrost bezrobocia sygnalizowany przez początek cyklu obniżek stóp w lipcu 1990, ale nawet wtedy S&P 500 otarł się o 20-proc. spadek od szczytu.

Inwersja krzywej ważnym kryterium

Czy istnieje jakaś podpowiedź odnośnie tego, czy oczekiwana pierwsza obniżka stóp w 2024 roku będzie zwiastunem wzrostu bezrobocia i możliwych kłopotów dla rynku akcji? Wydaje się, że takim kryterium może być inwersja (odwrócenie) krzywej rentowności obligacji, czyli sprawdzony sygnał przyszłej recesji. Obniżki stóp w drugiej połowie lat 90. nie były poprzedzone inwersją, zaś wszystkie pozostałe wymienione przypadki – już tak. Niestety również obecnie mamy do czynienia z niepokojącym odwróceniem krzywej.

Dobra wiadomość jest taka, że konstruując portfel inwestycyjny, nie jesteśmy przecież skazani tylko na akcje. A co jeśli chodzi o obligacje i złoto? Historycznie istniała prosta reguła – spadkowi stóp procentowych towarzyszył spadek rentowności obligacji stałokuponowych w USA, czyli automatycznie wzrost ich wycen rynkowych. Najkorzystniejsze były oczywiście te najgłębsze, najbardziej agresywne serie cięć stóp.

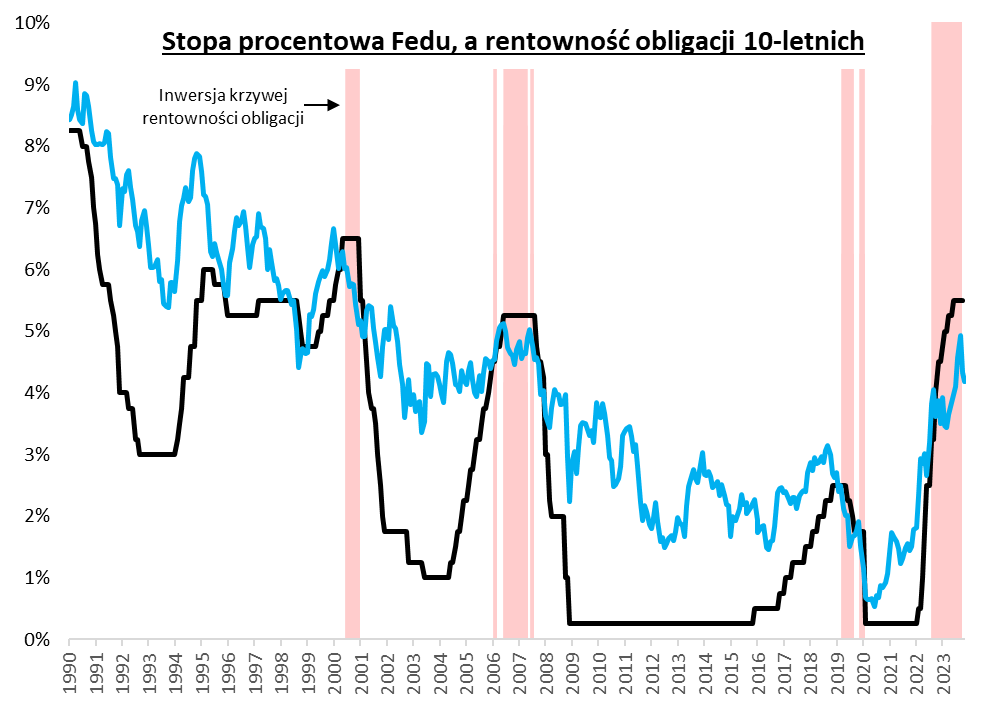

Rys. 3. Silny spadek rentowności obligacji z obecnego pułapu możliwy byłby w przypadku agresywnych obniżek stóp

Źródło: Qnews.pl, Federal Reserve, Bloomberg.

Obecnie pewien problem polega na tym, że rentowność benchmarkowych już teraz jest wyraźnie niższa od stopy Fedu – w chwili pisania artykułu różnica sięga 130 punktów bazowych. To może oznaczać, że jeśli wyczekiwane obniżki stóp w 2024 będą płytkie, obligacje niekoniecznie muszą na nich skorzystać (bo już mocno zdyskontowały taki płytki cykl cięć). Obligacje można natomiast traktować jako zabezpieczenie na wypadek silnego wzrostu bezrobocia, recesji i agresywnych obniżek stóp.

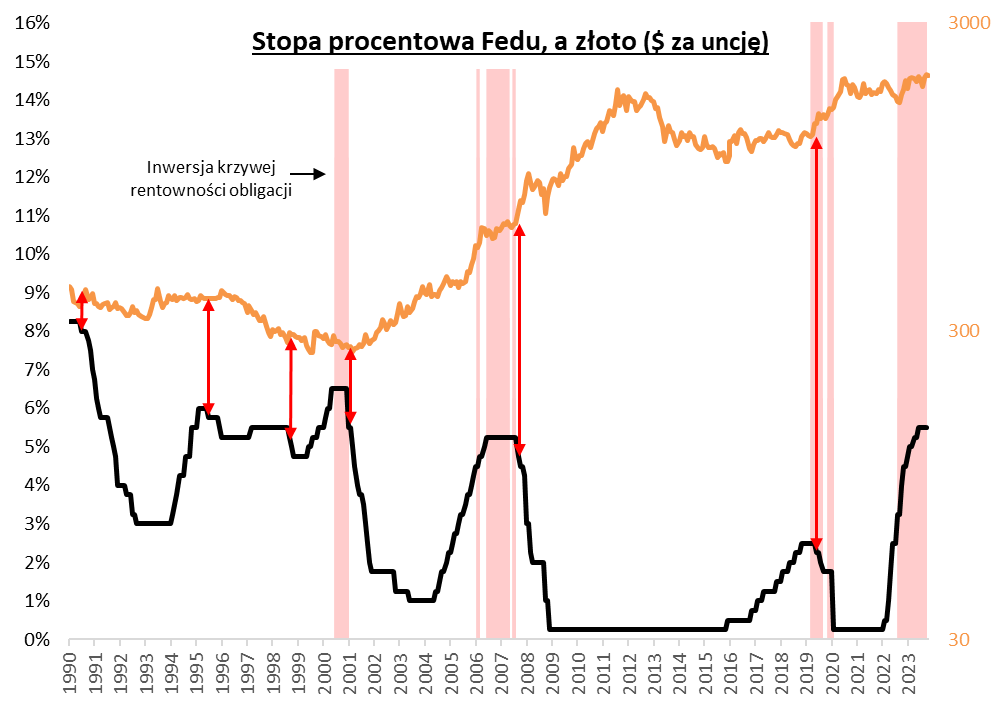

Ostatnie trzy cykle cięć kosztu pieniądza były też bardzo korzystne dla złota. Do reguły tej nie pasowały tylko głębokie obniżki z początku lat 90. – wtedy złoto nie radziło sobie jeszcze tak dobrze. Jest też jeszcze jedna reguła – im większe kłopoty na rynku akcji zwiastował początek obniżek stóp, tym lepiej dla szlachetnego metalu.

Rys. 4. Głębokie cykle obniżek stóp były na ogół korzystne dla złota

Źródło: Qnews.pl, Federal Reserve, Bloomberg.

Reasumując, historia sugeruje, że możliwy początek obniżek stóp procentowych w USA byłby: (a) wbrew intuicji, raczej niepokojącym sygnałem dla rynku akcji, (b) raczej szansą dla obligacji, (c) być może dużą szansą dla złota. To rozważania nieco na wyrost, bo na pierwsze cięcie stóp na razie będziemy musieli jeszcze poczekać co najmniej do marca lub raczej maja.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.